CREDITO IVA – UTILIZZO IN COMPENSAZIONE E LIMITI

26 Aprile 2023

Indice: Premessa – Limiti alla compensazione orizzontale – Divieto di utilizzo in compensazione del credito IVA – Requisiti per la compensazione orizzontale – Nota per le start-up innovative

Egregi Clienti,

in occasione dell’approssimarsi del termine per l’invio delle dichiarazioni IVA, cogliamo l’occasione della presente circolare per porre alla Vostra cortese attenzione la tematica di cui in oggetto.

NOTA BENE – Le informazioni contenute nella presente circolare sono fornite con l’intendimento che non possano essere interpretate come prestazioni di consulenza legale, contabile, fiscale o di altra natura professionale. Il contenuto ha finalità̀ esclusivamente divulgativa generale e non può̀ sostituire incontri con consulenti fiscali, legali o professionali di altra natura. Prima di adottare scelte o provvedimenti, è necessario consultare consulenti professionali qualificati. Le informazioni contenute nella presente circolare sono di proprietà̀ di Fazzini Holzmiller & Partners e possono essere usate esclusivamente a fini personali e interni; è vietato copiarle, inoltrarle o fornirle comunque a terzi.

PREMESSA

Per “credito IVA” si intende l’eccedenza di IVA detraibile che scaturisce:

- dalle risultanze della dichiarazione IVA annuale;

- dal modello TR, da presentarsi su base trimestrale.

Credito IVA annuale

Il “recupero” dell’eccedenza di IVA detraibile, risultante dalla dichiarazione annuale, può avvenire nelle seguenti modalità:

- compensazione verticale: impiegando il credito in detrazione rispetto all’imposta a debito emergente dalle liquidazioni periodiche relative all’anno successivo;

- compensazione orizzontale: compensando l’ammontare con altre imposte, contributi e altre somme dovute, mediante modello F24;

- rimborso: al ricorrere di determinati requisiti e mediante istanza di rimborso annuale.

Credito IVA trimestrale

Il credito IVA maturato su base trimestrale e confluito nel modello TR, può essere recuperato nelle seguenti modalità:

- compensazione verticale (per la quale, comunque, può essere evitato il modello TR);

- compensazione orizzontale;

- richiesta di rimborso.

LIMITI ALLA COMPENSAZIONE ORIZZONTALE

L’eccedenza detraibile IVA, emergente dalla dichiarazione annuale o dal modello TR, è utilizzabile in compensazione orizzontale entro il limite annuo di 2.000.000 di euro (valido a far data dal 1.1.2022, introdotto con l. 234/2021, legge di Bilancio 2022). Il limite in commento è riferito all’ammontare, cumulativo, dei crediti d’imposta e contributivi utilizzati in compensazione “orizzontale” mediante l’utilizzo del modello F24, per ciascun anno solare, indipendentemente dalla natura e dall’anno di maturazione del credito. Vale, in tal senso, rammentare come, fini del raggiungimento del limite di 2.000.000 di euro, non rilevano le compensazioni:

- effettuate utilizzando disposizioni diverse dal D.lgs. 241/1997 (a titolo meramente esemplificativo, lo scomputo del credito IVA dalle successive liquidazioni periodiche), anche se tale compensazione di tipo “verticale” risulta esposta nel modello F24;

- relative ai crediti d’imposta concessi per effetto di disposizioni di agevolazione o di incentivo fiscale ( per ulteriori approfondimenti sul tema si veda la R.M. 24.5.99 n. 86), per le quali, però, vige l’apposito limite di 250.000 euro introdotto dall’art. 1 co. 53 della L. 244/2007 (legge Finanziaria per il 2008).

Qualora l’importo dei crediti spettanti sia superiore al previsto limite di 2.000.000 di euro per l’utilizzo in compensazione, l’eccedenza di IVA detraibile può essere:

- riportata “a nuovo” nell’anno solare successivo;

- richiesta a rimborso.

DIVIETO DI UTILIZZO IN COMPENSAZIONE DEL CREDITO IVA

Risultano escluse dalla possibilità di utilizzare il credito IVA in compensazione “orizzontale” le società controllate che si avvalgono del regime di liquidazione IVA di gruppo. Inoltre, l’utilizzo in compensazione “orizzontale” del credito IVA non è ammesso:

- in presenza di debiti iscritti a ruolo o derivanti da accertamenti esecutivi, per imposte erariali (es. IRPEF, IRES, IVA) e relativi accessori, di ammontare superiore a 1.500 euro, per i quali sia scaduto il termine di pagamento;

- da parte dei soggetti cui sia stato notificato il provvedimento di cessazione della partita IVA oppure nei confronti dei quali sia stato notificato il provvedimento di esclusione dal VIES.

REQUISITI PER LA COMPENSAZIONE ORIZZONTALE

Se il credito IVA è di importo superiore a 5.000 euro annui:

- vi è l’obbligo di richiedere l’apposizione del visto di conformità da parte di un soggetto abilitato (o la sottoscrizione da parte dell’organo di revisione legale dei conti), applicabile anche alla compensazione del credito IVA trimestrale;

- la compensazione è ammessa solo a decorrere dal decimo giorno successivo a quello di presentazione della dichiarazione annuale o del modello TR.

NOTA PER START-UP INNOVATIVE

Il suddetto limite di 5.000 euro è aumentato a 50.000 euro annui in favore delle start up innovative per il periodo di iscrizione nella sezione speciale del Registro delle imprese.

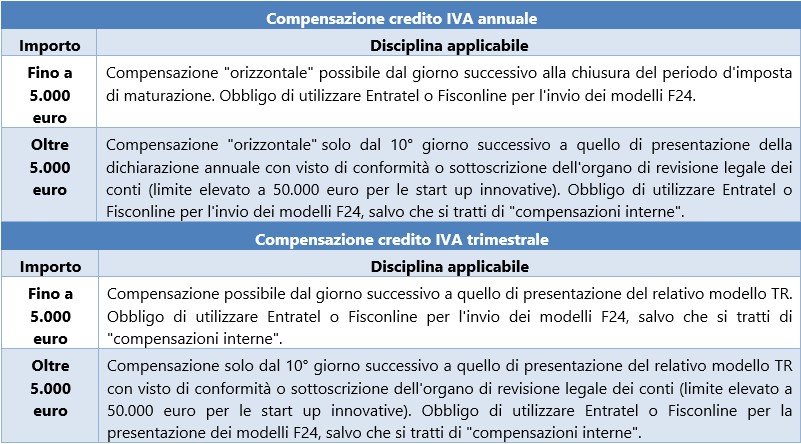

Si propone di seguito una tabella riepilogativa di quanto sopra esposto:

*********************

Il nostro Studio è a Vostra disposizione per eventuali ulteriori approfondimenti si ritenessero necessari.

*********************

Per essere costantemente aggiornati sulle principali novità fiscali, oltre che sugli eventi ed articoli ad opera dei professionisti del nostro Studio, vi invitiamo a seguirci sul nostro canale Linkedin: www.linkedin.com/company/fazziniholzmillerpartners

*********************

Con i migliori saluti.

Fazzini Holzmiller & Partners